3. Juni 2024 von Maja Anita Sach

Künstliche Intelligenz und Versicherungsvermittler: Eine neue Ära der Zusammenarbeit

In einer Welt, in der die Technologie unaufhaltsam voranschreitet, müssen die verschiedenen Berufsgruppen im Bereich der Versicherungsvermittlung ihre Arbeitsweise anpassen, um relevant zu bleiben. Eine der spannendsten Entwicklungen in diesem Bereich ist die Integration von Künstlicher Intelligenz (KI). Traditionell basierte die Arbeit von Vermittlerinnen und Vermittlern stark auf persönlichen Beziehungen und Fachwissen. Mit dem Aufkommen von KI verändern sich jedoch ihre Aufgaben und Herangehensweisen. Doch wie stehen Versicherungsvermittlerinnen und -vermittler zu dieser neuen Technologie?

Herausforderungen und Chancen in der Versicherungsbranche

Eine der größten Herausforderungen für Versicherer ist die Bewältigung der ständig wachsenden Datenmengen. Hier kommt KI ins Spiel. Durch maschinelles Lernen und Datenanalyse können Algorithmen große Datenmengen schnell verarbeiten und Muster erkennen, die für die individuelle Versicherungsberatung relevant sind.

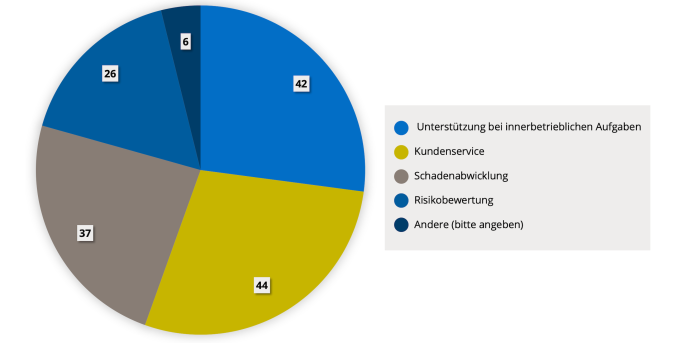

Die Ergebnisse einer auf der DKM 2023 durchgeführten Befragung von Teilnehmerinnen und Teilnehmern aus der Versicherungswirtschaft zeigen, dass KI vielfältige Einsatzmöglichkeiten bietet. Insbesondere in Bereichen wie der Risikoprüfung, der Schadenmeldung und -bearbeitung, dem Kundenservice sowie der internen Kommunikation und dem Wissensmanagement können diese Tools zeitsparend und unterstützend bei Routineaufgaben eingesetzt werden.

Versicherungsvermittler und KI

Doch wie sehen Versicherungsvermittlerinnen und -vermittler diese Entwicklung? Manche befürchten, dass KI ihre Rolle überflüssig macht. Schließlich könnten Algorithmen die gleiche Arbeit theoretisch schneller und möglicherweise genauer erledigen. Aber die Realität ist komplexer.

Tatsächlich sehen die meisten Versicherungsmakler KI eher als Chance, ihre Arbeit zu verbessern, denn als Ersatz. Eine Umfrage unter Versicherungsmaklern ergab, dass über 70 Prozent der Befragten KI als Möglichkeit sehen, ihre Effizienz zu steigern und ihren Kundinnen und Kunden einen besseren Service zu bieten. Jüngere Maklerinnen und Makler zeigen generell ein größeres Interesse an digitalen und KI-basierten Lösungen für Beratungs-, Betreuungs- und Schadenregulierungsprozesse als ältere. Sie verfügen häufig noch nicht über professionelle IT-Systeme, wie sie bei größeren Maklern üblich sind, und sehen sich aufgrund ihrer vielfältigen Direkt- und Poolanbindungen mit komplexen digitalen Herausforderungen konfrontiert.

Einsatzbereiche von KI-Tools bei Versicherungsmaklerinnen und -maklern

Kundenberatung: Gezielte Befragungen von Vermittlerinnen und Vermittlern ergaben eine deutliche Zurückhaltung gegenüber dem Einsatz von KI-Tools in der Kundenberatung, wie beispielsweise automatischen Kundenprofilanalysen und Verkaufsvorschlägen. Nur 23 Prozent äußerten Interesse, während die überwiegende Mehrheit darin einen Eingriff in ihre Expertise in der Kundenberatung sieht, wie die Studienautoren feststellten.

Demgegenüber sehen die Vertriebsmitarbeitenden vor allem im Bereich administrativer Aufgaben ein großes Potenzial für KI-Tools und planen deren Integration in ihre zukünftigen Arbeitsprozesse.

Chatbots und virtuelle Assistenten sind aus dem Kundenservice der Versicherungsbranche nicht mehr wegzudenken. Sie liefern unmittelbare Antworten auf Kundenanfragen und helfen beispielsweise bei der Klärung von Versicherungsbedingungen.

58 Prozent der Maklerinnen und Makler zeigen Interesse am Einsatz von Spracherkennungssoftware, die telefonische Schadenmeldungen der Kundinnen und Kunden aufnimmt und den Maklerinnen beziehungsweise Maklern automatisch auf fehlende Informationen oder Dokumente hinweist. Im Bereich der Schadensbegutachtung und -regulierung gewinnt KI-gestützte Bilderkennungstechnologie an Bedeutung.

Versicherungsmaklerinnen und -makler nutzen auch verschiedene KI-Tools zur Texterstellung, um effizienter zu kommunizieren und qualitativ hochwertige Inhalte zu erstellen. Ein beliebtes Tool ist "Grammarly", das mithilfe von KI Grammatik- und Rechtschreibfehler erkennt und Vorschläge zur Verbesserung des Schreibstils macht.

Zur Automatisierung administrativer Aufgaben werden KI-Tools wie UiPath eingesetzt. Zeitaufwändige Verwaltungsaufgaben wie die Datenverarbeitung, beispielsweise das Sichten und Indizieren von E-Mails oder die Überprüfung von Dokumenten, können damit automatisiert werden. So können sich die Mitarbeitenden auf kundenorientierte Aufgaben konzentrieren und gleichzeitig ihre Effizienz steigern.

Bedenken und Hürden

Natürlich gibt es auch Bedenken in Bezug auf den Einsatz von KI im Versicherungssektor. Datenschutz und Datensicherheit sind wichtige Anliegen, insbesondere wenn es um die Verarbeitung sensibler personenbezogener Daten geht. Versicherungsmaklerinnen und -makler müssen sicherstellen, dass sie die Datenschutzbestimmungen einhalten und ihren Kundinnen und Kunden klar erklären, wie ihre Daten verwendet werden.

Es besteht auch die Gefahr, dass KI-Systeme voreingenommen sind oder falsche Schlussfolgerungen ziehen. Wenn Algorithmen auf unvollständigen oder fehlerhaften Daten trainiert werden, können sie verzerrte Ergebnisse liefern. Daher ist es wichtig, dass Versicherungsmakler die Ergebnisse von KI-Systemen kritisch hinterfragen und menschliche Intuition und Expertise nutzen, um fundierte Entscheidungen zu treffen.

Fazit

Der technologische Fortschritt verändert auch die traditionellen Berufe der Versicherungsvermittler. Eine wichtige Entwicklung ist die Integration von KI, die neue Möglichkeiten und Herausforderungen für die Branche schafft. Die meisten Versicherungsmakler sehen KI als Chance, ihre Effizienz zu steigern und ihren Kunden einen besseren Service zu bieten, auch wenn Bedenken bestehen, dass ihre Rolle überflüssig werden könnte. Insbesondere jüngere Makler stehen den Tools offener gegenüber. Sie nutzen bereits verschiedene KI-Tools, insbesondere für administrative Aufgaben und zur Unterstützung des Kundenservice. Der Nutzen dieser Tools in der Kundenberatung wird jedoch von der Mehrheit der Maklerinnen und Makler kritisch gesehen.